Der Tod eines geliebten Menschen hinterlässt eine schmerzliche Lücke – emotional, aber oft auch finanziell. Besonders wenn der verstorbene Partner den Lebensunterhalt maßgeblich mitgetragen hat, kann die wirtschaftliche Situation ins Wanken geraten. Die Witwenrente schafft in solchen Fällen eine wichtige Grundlage, um die finanzielle Stabilität aufrechtzuerhalten. Sie dient nicht nur als Stütze im Alltag, sondern auch als rechtlich verankerte Unterstützung für Hinterbliebene. Doch hinter dem Begriff verbergen sich viele Details, Regelungen und Unterschiede, die im ersten Moment nicht sofort ersichtlich sind.

Als Teil der gesetzlichen Absicherung bietet die Witwenrente Ehepartnern und Lebenspartnern eine finanzielle Leistung nach dem Verlust des Partners. Anspruch und Höhe richten sich nach verschiedenen Voraussetzungen wie dem Alter, dem Einkommen der hinterbliebenen Person oder der Dauer der Ehe. Auch wenn der Begriff häufig verwendet wird, kennen viele nur grob die Rahmenbedingungen. Wer sich jedoch intensiver mit dem Thema beschäftigt, erkennt schnell, wie komplex die Regelungen sein können. Der folgende Beitrag führt durch alle wesentlichen Abschnitte, beleuchtet gesetzliche Grundlagen, erläutert Unterschiede und gibt Orientierung beim Vorgehen im Todesfall.

Was hinter dem Begriff Witwenrente steht

Die Witwenrente ist eine finanzielle Leistung aus der gesetzlichen Rentenversicherung. Sie richtet sich an Menschen, die durch den Tod ihres Ehe- oder Lebenspartners plötzlich allein dastehen. Die Grundlage für diese Leistung findet sich im Sozialgesetzbuch (SGB VI), genauer im § 46. Ziel ist es, den Hinterbliebenen eine gewisse finanzielle Entlastung zu ermöglichen und den Lebensstandard wenigstens teilweise zu sichern.

Um überhaupt Anspruch auf Witwenrente zu haben, muss die verstorbene Person versichert gewesen sein – das heißt, es müssen bestimmte rentenrechtliche Zeiten vorliegen. In der Regel wird verlangt, dass der oder die Verstorbene mindestens fünf Jahre Beiträge zur gesetzlichen Rentenversicherung gezahlt hat. Bei bestehendem Rentenbezug zum Todeszeitpunkt gelten erleichterte Bedingungen.

Fakt 1: Einkommensanrechnung – so viel bleibt steuerfrei

Wichtig zu wissen:

Beim Bezug der großen Witwenrente wird das eigene Einkommen teilweise angerechnet – aber nicht vollständig!

- Freibetrag (Stand 2025, Westdeutschland): ca. 950€ monatlich

- Freibetrag (Ostdeutschland): leicht abweichend

- Nur das Einkommen oberhalb des Freibetrags wird zu 40 % angerechnet

📎 Tipp: Auch Mieteinnahmen und betriebliche Altersvorsorge zählen mit!

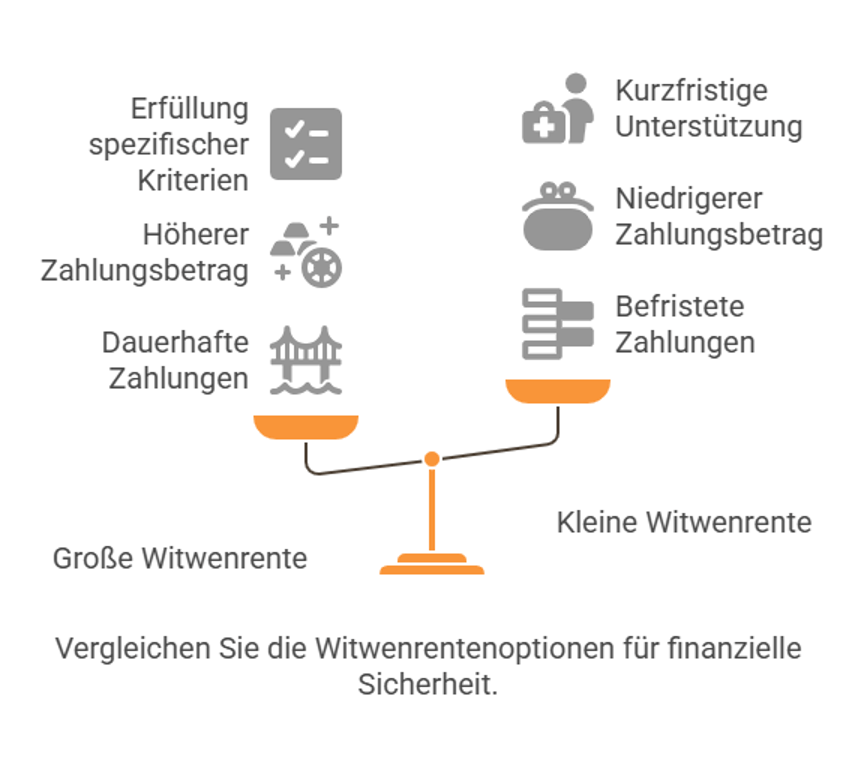

Zwei Modelle: große und kleine Witwenrente

Die gesetzliche Rentenversicherung unterscheidet zwischen zwei Varianten: der großen und der kleinen Witwenrente. Beide unterscheiden sich nicht nur in der Höhe der Zahlung, sondern auch in der Dauer sowie den Voraussetzungen.

Die große Witwenrente wird gewährt, wenn der hinterbliebene Partner entweder ein bestimmtes Alter erreicht hat, ein minderjähriges Kind betreut oder selbst gesundheitlich eingeschränkt ist. Sie beträgt rund 55 Prozent der Rente, die der Verstorbene zuletzt erhalten hätte. Bei älteren Versicherten, deren Ehepartner vor 1962 geboren wurden, gelten teilweise noch 60 Prozent. Damit stellt die große Witwenrente ein dauerhaftes Einkommen dar – sofern die Voraussetzungen weiterhin erfüllt bleiben.

Die kleine Witwenrente dagegen wird nur befristet gezahlt, meist für zwei Jahre. Sie beträgt lediglich rund ein Viertel der ursprünglichen Rente. Diese Form der Unterstützung soll vor allem kurzfristig helfen – etwa in der Übergangsphase nach dem Verlust. Langfristig wird hier keine Versorgung aufgebaut. Wer also jung und nicht erziehend oder erwerbsgemindert ist, erhält diese Form der Rente nur vorübergehend.

Welche Bedingungen erfüllt sein müssen

Ein grundlegendes Kriterium ist eine rechtskräftige Ehe oder eingetragene Lebenspartnerschaft zum Zeitpunkt des Todes. Wurde die Ehe allerdings kurz vor dem Tod geschlossen und hat sie weniger als ein Jahr gedauert, spricht das Gesetz in vielen Fällen von einer sogenannten Versorgungsehe. Diese führt in der Regel dazu, dass kein Anspruch auf Witwenrente besteht – es sei denn, die Ehe wurde nachweislich nicht allein zur Absicherung geschlossen.

Außerdem müssen beim verstorbenen Partner ausreichend Versicherungszeiten vorliegen. Das bedeutet, dass über einen Zeitraum von mindestens fünf Jahren Beiträge in die Rentenkasse eingezahlt wurden. Auch Zeiten der Kindererziehung oder Pflege können in vielen Fällen angerechnet werden. Wer selbst bereits eine Rente bezogen hat, muss ebenfalls gewisse Formalitäten einhalten, damit die Witwenrente ausgezahlt werden kann.

Was das eigene Einkommen mit der Rente macht

Ein zentrales Thema im Zusammenhang mit der Witwenrente ist die Einkommensanrechnung. Sie kann dazu führen, dass die Leistung reduziert oder im Extremfall gar nicht ausgezahlt wird. Der Gesetzgeber sieht einen Freibetrag vor, der regelmäßig angepasst wird. Nur wenn das Einkommen diesen Betrag übersteigt, wird ein Anteil davon – in der Regel 40 Prozent – auf die Witwenrente angerechnet.

Als Einkommen zählen nicht nur Gehalt oder Lohn. Auch Renten, Betriebsrenten, Einkünfte aus Vermietung, Zinsen oder andere wiederkehrende Einnahmen fließen in die Berechnung ein. Viele Betroffene unterschätzen, wie stark diese Regelung die tatsächliche Rentenzahlung beeinflussen kann. Daher ist es ratsam, sich frühzeitig über die Auswirkungen der Einkommensanrechnung zu informieren.

Fakt 2: Vorsicht bei kurzer Ehezeit – Versorgungsehe

Achtung:

Hat die Ehe weniger als ein Jahr bestanden, gilt sie nach deutschem Rentenrecht als sogenannte Versorgungsehe.

- Folge: Kein Anspruch auf Witwenrente

- Ausnahme: Wenn bewiesen werden kann, dass die Ehe nicht nur zur Absicherung geschlossen wurde

📎 Praxistipp: Im Zweifel lohnt sich ein Widerspruch oder juristischer Beistand!

Was bei der Antragstellung wichtig ist

Die Witwenrente muss aktiv beantragt werden. Zuständig ist die Deutsche Rentenversicherung. Der Antrag sollte möglichst innerhalb von drei Monaten nach dem Todesfall gestellt werden. Wer später reagiert, riskiert unter Umständen, für vergangene Monate keine Nachzahlung zu erhalten.

Für die Antragstellung sind verschiedene Unterlagen erforderlich: die Sterbeurkunde, Heiratsurkunde oder ein Nachweis der eingetragenen Lebenspartnerschaft, Identitätsnachweise sowie Einkommensnachweise. Wer bereits eine Rente bezieht, muss auch diesen Rentenbescheid vorlegen. Die Antragstellung kann persönlich, schriftlich oder online erfolgen. Bei Unsicherheiten empfiehlt sich ein Gespräch mit der Rentenversicherung oder ein Termin bei einer Beratungsstelle.

Wenn die Regeln nicht passen – Ausnahmen und Sonderfälle

Nicht alle Lebenssituationen lassen sich in starre Regelungen fassen. Daher gibt es bei der Witwenrente eine Reihe von Ausnahmen. Eine davon betrifft Wiederheirat: Mit der neuen Ehe erlischt der Anspruch auf Witwenrente in den meisten Fällen. Als Ausgleich kann auf Antrag eine Abfindung gezahlt werden. Diese entspricht dem Zwei-Jahres-Betrag der zuletzt gezahlten Rente.

Auch wer im Ausland lebt oder einen verstorbenen Partner mit Rentenansprüchen im Ausland hatte, muss Besonderheiten beachten. Die deutsche Rentenversicherung berücksichtigt unter bestimmten Voraussetzungen auch ausländische Versicherungszeiten – etwa bei EU-Staaten oder durch Sozialversicherungsabkommen.

Ein weiterer Aspekt ist die Besteuerung der Witwenrente. Sie gilt als einkommensteuerpflichtige Leistung. In vielen Fällen ist keine Nachzahlung zu erwarten, doch bei zusätzlichem Einkommen kann sich eine Steuerpflicht ergeben. Eine sorgfältige Angabe in der Steuererklärung ist daher unerlässlich.

Fazit: Stabilität durch Regelkenntnis und Vorbereitung

Die Witwenrente ist ein wichtiger Bestandteil der gesetzlichen Vorsorge für den Todesfall. Sie hilft, wirtschaftliche Folgen nach dem Verlust eines Partners abzumildern. Doch wer davon profitieren möchte, muss aktiv werden: Der Antrag muss gestellt, Unterlagen beigebracht und rechtliche Voraussetzungen erfüllt werden.

Es zeigt sich, dass diese Form der finanziellen Unterstützung vielen Menschen Sicherheit bietet – allerdings nur dann, wenn die individuellen Verhältnisse passen und man sich rechtzeitig mit dem Thema auseinandersetzt. Wer die Unterschiede zwischen den Rentenarten kennt, seine Ansprüche überprüft und bei Bedarf Beratung in Anspruch nimmt, kann diese Hilfe gezielt nutzen. Die Witwenrente ist kein automatischer Rettungsanker, aber sie kann in einer schwierigen Lebensphase Stabilität geben – wenn die richtigen Schritte unternommen werden.

Fakt 3: Kleine Witwenrente – begrenzt auf 24 Monate

Unterschätzt, aber wichtig:

Die kleine Witwenrente wird nur für zwei Jahre gezahlt – sofern kein Kind erzogen wird oder bestimmte Altersgrenzen nicht erreicht sind.

- Höhe: 25 % der Rente des Verstorbenen

- Nur in Ausnahmefällen wird sie über diesen Zeitraum hinaus gewährt

📎 Gut zu wissen: Wer während der Bezugsdauer nachträglich anspruchsberechtigt für die große Witwenrente wird, kann einen Wechsel beantragen.